La balanza 13 marca un cambio crucial para las personas morales obligadas a enviar su contabilidad electrónica mensualmente, el 20 de abril, deben presentar esta balanza de cierre, en cumplimiento con la regla 2.8.1.6 de la Resolución Miscelánea Fiscal (RMF) correspondiente al ejercicio fiscal de 2024.

Antes de cerrar el ejercicio, es crucial revisar detenidamente todas las operaciones contables para prevenir errores derivados de registros incorrectos, operaciones sin comprobante fiscal o posibles desequilibrios en nuestra balanza de comprobación.

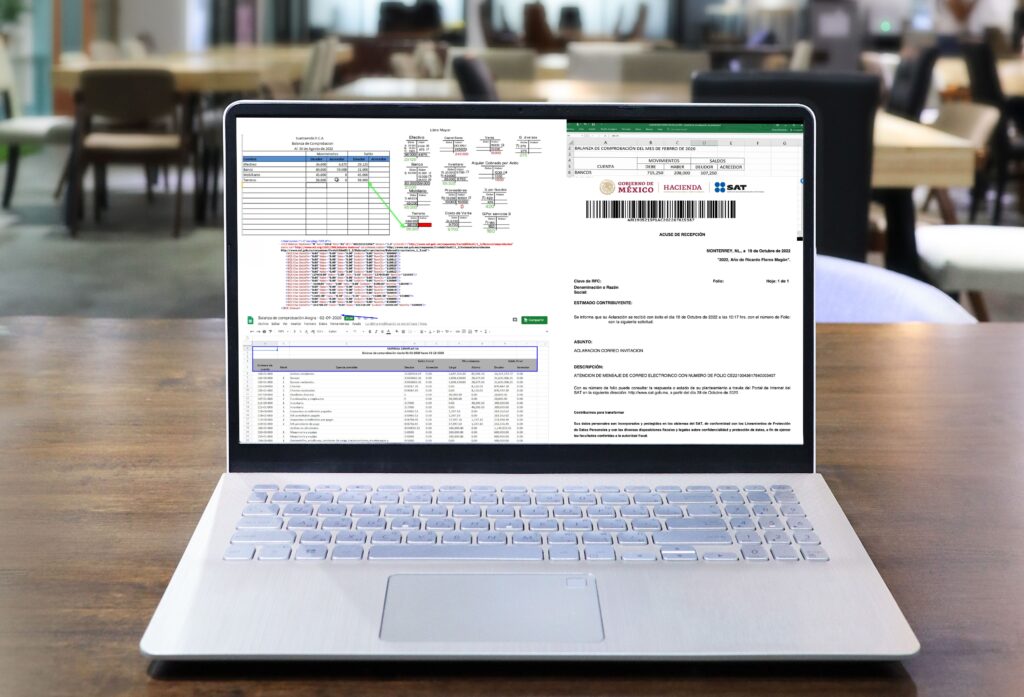

Tecnología y fiscalización: declaración anual y plan maestro del SAT

La declaración anual incluye la precarga de los ingresos declarados en los pagos provisionales, los cuales, a su vez, contenían la precarga de los ingresos provenientes de los CFDI emitidos clasificados como ingresos. En la contabilidad, no necesariamente coincidirá exactamente el monto registrado en la cuenta de ventas y/o ingresos con la suma de los CFDI. Por esta razón, es importante verificar detalladamente el importe de estos ingresos.

La autoridad en su página presentó su plan maestro de fiscalización:

Con el objetivo de mantener una recaudación histórica (la cual alcanzó 4 billones 517 mil 730 millones de pesos en 2023), el Servicio de Administración Tributaria (SAT) presenta su Plan Maestro 2024, en el que destaca la aplicación de Inteligencia Artificial (IA) para mejorar los procesos de fiscalización, así como el fortalecimiento de la atención al contribuyente.

Mediante la implementación de modelos de analítica de grafos y machine learning (aprendizaje automático) se va a clasificar a los contribuyentes de riesgo, identificar redes complejas de elusión y evasión fiscal, así como detectar inconsistencias en Comprobantes Fiscales Digitales por Internet (CFDI) asociadas con el contrabando y empresas fachada.

Esta tecnología se enfocará en sectores como automotriz, bebidas alcohólicas y cigarros, construcción, farmacéutico, hidrocarburos, logística, plataformas tecnológicas, servicios inmobiliarios, seguros y servicios financieros, y transporte.

De igual forma, se va a fortalecer la fiscalización a esquemas de fideicomisos y empresas de intermediación crediticia, revisión a plataformas tecnológicas, de comercio y cobros electrónicos, así como de operaciones de comercio exterior y operativos de combate al contrabando y seguimiento al cumplimiento de obligaciones de controles volumétricos.

Consideraciones previas a la balanza 13: cartas de invitación y revisiones electrónicas

La tecnología que la autoridad está por implementar permitirá realizar análisis de información y enviar cartas de invitación a los contribuyentes en caso de discrepancias en los ingresos.

Sin embargo, lo que la autoridad no toma en cuenta al enviar sus cartas de invitación es cuando el contribuyente es sujeto al Impuesto Especial sobre Producción y Servicios (IEPS). De acuerdo con el artículo 19, fracción II de la Ley del IEPS, el contribuyente no puede trasladar el IEPS de manera explícita y separada en el Comprobante Fiscal Digital por Internet (CFDI). Por lo tanto, en los registros contables de las ventas, se distingue el IEPS incluido en el precio, ya que este no se considera un ingreso acumulable para el Impuesto sobre la Renta (ISR). Esta es la razón por la cual es de vital importancia revisar minuciosamente la información que se enviará al Servicio de Administración Tributaria (SAT) a través de la balanza 13.

Por ejemplo la autoridad de conformidad con el artículo 42 fracción IX del Código Fiscal de la Federación (CFF) puede realizar revisiones electrónicas considerando la información que obra en su poder.

Artículo 42. Las autoridades fiscales a fin de comprobar que los contribuyentes, los responsables solidarios, los terceros con ellos relacionados, los asesores fiscales, las instituciones financieras; las fiduciarias, los fideicomitentes o los fideicomisarios, en el caso de los fideicomisos, y las partes contratantes o integrantes, en el caso de cualquier otra figura jurídica, han cumplido con las disposiciones fiscales y aduaneras y, en su caso, determinar las contribuciones omitidas o los créditos fiscales, así como para comprobar la comisión de delitos fiscales y para proporcionar información a otras autoridades fiscales, estarán facultadas para:

IX. Practicar revisiones electrónicas a los contribuyentes, responsables solidarios o terceros con ellos relacionados, basándose en el análisis de la información y documentación que obre en poder de la autoridad, sobre uno o más rubros o conceptos específicos de una o varias contribuciones.

Consideraciones relevantes sobre la conciliación entre registros contables y CFDI

La autoridad no puede limitarse a considerar exclusivamente la información respaldada por los Comprobantes Fiscales Digitales por Internet (CFDI) de tipo ingreso, ya que pueden existir diversas circunstancias que provoquen discrepancias entre los registros contables y los CFDI emitidos.

Algunos ejemplos:

- CFDI de anticipo de clientes, puede ser un ingreso fiscal, pero no contable y el registro se realiza a la cuenta de anticipo de clientes.

- Cuando se emite el CFDI de manera espontánea pero extemporánea en meses posteriores, contablemente se debe de contabilizar en el momento en que ocurre y no cuando se emite el CFDI.

- Cuando el IEPS está incluido en el precio.

- Aplicación de anticipo con CFDI de egreso, el ingreso por la venta total la autoridad lo acumula como un ingreso, pero no disminuye la aplicación de este que ya se acumuló como un ingreso.

- En el caso de emitir un CFDI por sustitución la autoridad lo considera como si fuera una operación nueva.

Por lo expuesto anteriormente, resulta crucial examinar detenidamente la información proporcionada en la declaración anual, la cual incluye los estados financieros sin la póliza de cierre.

Conclusión

La información enviada al SAT en la declaración anual, debe ir de la mano con el envío de la balanza 13 de la contabilidad electrónica, analizando sus efectos y asegurándonos de que tengas la certeza de que la información que envíes al SAT no afecte tu contabilidad electrónica del ejercicio en curso.

Es importante destacar que la nueva tecnología implementada por la autoridad permite análisis de información y el envío de cartas de invitación a contribuyentes por discrepancias en los ingresos. No obstante, la presencia del IEPS puede generar discrepancias entre los registros contables y los CFDI emitidos, por lo que se recomienda una revisión cuidadosa antes de remitir la información al SAT.

Nuestros servicios en Tax Technology se enfocan en asesorar y ayudar a nuestros clientes para identificar, diseñar e implementar estrategias integrales que de manera eficiente permitan el cumplimiento de sus obligaciones fiscales.

WhatsApp: +52 55 4869 2637 | contacto@mxavp.com